Christian Müller

Experte für Berufsunfähigkeit

Berufsunfähigkeit beantragen: sicher und schnell zur Berufsunfähigkeitsrente

-

Unterstützung durch Experten bei der Beantragung der Berufsunfähigkeit

-

Individuelle Prüfung & schnelle Ersteinschätzung

-

Fehler vermeiden & Antrag korrekt stellen

-

Kostenfreie Beratung & Begleitung bis zum Erfolg

Wenn Sie Berufsunfähigkeitsrente beantragen, sollten Sie einen Profi hinzuziehen. Sie steigern damit die Erfolgsaussicht enorm.

Berufsunfähigkeit beantragen – der richtige Weg zur Berufsunfähigkeitsrente

Richtig die Berufsunfähigkeit beantragen, ist ein entscheidender Faktor für die Gewährung der BU-Rente durch die Versicherungsgesellschaft. Aktuell werden circa 30 Prozent der Leistungsanträge auf Berufsunfähigkeitsrente durch die Versicherer abgelehnt – zumeist dann, wenn kein Experte in die Antragstellung einbezogen wird.

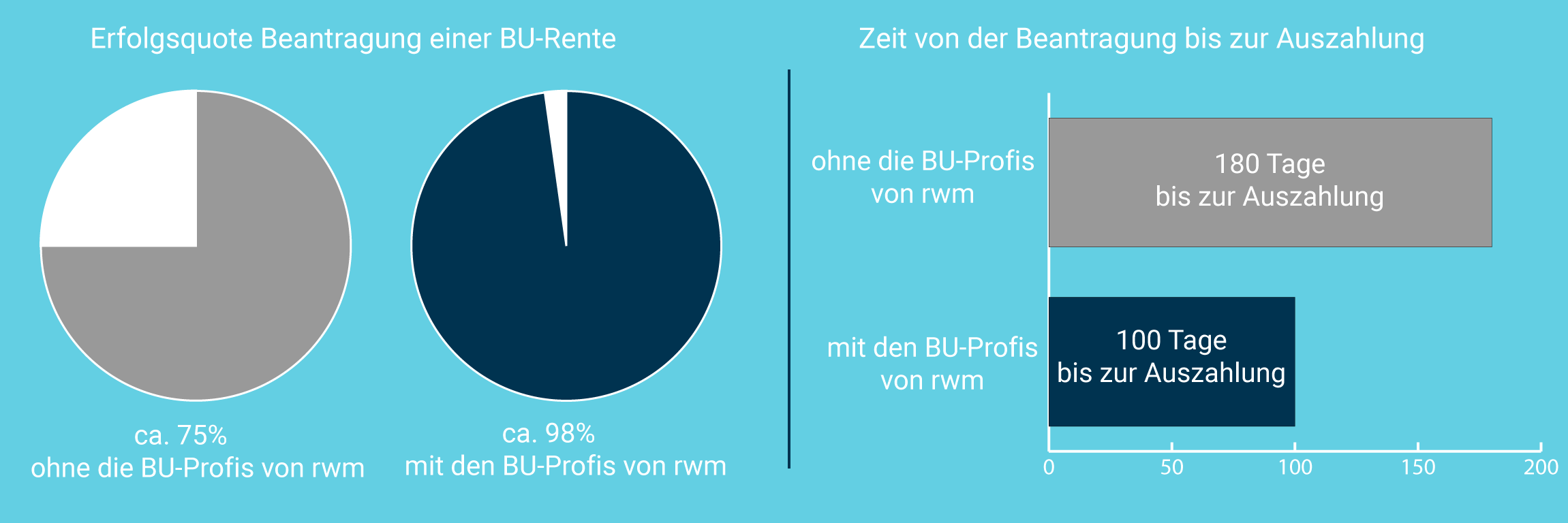

Als Laie beantragen Sie die Berufsunfähigkeitsrente vielleicht einmal im Leben. Da ist es nur logisch, dass Fehler passieren. Fehler, die Versicherungsgesellschaften eventuell veranlassen, Ihren BU-Antrag abzulehnen. Aus diesem Grund ist die rechtzeitige Beratung durch einen Experten wichtig. Mit unserer Erfahrung und unserem Wissen erreichen wir eine Erfolgsquote von über 97 Prozent bei der Beantragung der Berufsunfähigkeitsrente.

Wenn der Antrag auf Berufsunfähigkeitsrente mit allen Dokumenten und Unterlagen vollständig und schlüssig bei der Versicherung eingereicht wird, dann gibt es für die Versicherung kaum noch die Möglichkeit der Ablehnung!

Esther Riehl-Müller, Expertin für Berufsunfähigkeit

BU Antrag: Das Wichtigste in Kürze

- Berufsunfähig sind Sie, wenn Sie Ihren aktuellen Beruf zu mehr als 50 Prozent voraussichtlich für länger als sechs Monate nicht mehr ausführen können.

- Von Mitteilung der Berufsunfähigkeit bis Entscheidung über Ihren Antrag dauert es durchschnittlich mehr als 180 Tage.

- Circa 30 Prozent aller BU-Leistungsanträge werden aktuell abgelehnt.

- Häufigste Ablehnungsgründe sind Fehler im Antrag, Berufsunfähigkeit für ausgeführten Beruf nicht genügend bewiesen und Verletzung der vorvertraglichen Anzeigepflicht.

- Die rechtzeitige Einbindung eines Spezialisten hilft die Berufsunfähigkeitsrente zu erhalten.

Von der Berufsunfähigkeitsversicherung zur Berufsunfähigkeitsrente

Eine Berufsunfähigkeitsversicherung dient dafür, dass Sie im Krankheitsfall finanziell abgesichert sind. Sie sollen Zeit haben, gesund zu werden, sich in den alten Beruf neu eingliedern zu können oder eine berufliche Neuorientierung vorzunehmen.

Sie sollen bei einer Krankheit nicht den finanziellen Bankrott erleiden und zusätzlich zu Ihren gesundheitlichen Problemen noch Existenzängste durchleben. Diesen Zwecks erfüllt die Berufsunfähigkeits-Rente.

Statistisch gesehen wird jeder Vierte im Laufe seines Arbeitslebens aus gesundheitlichen Gründen berufsunfähig. Deshalb zählt unter Verbraucherschützern und Experten die Berufsunfähigkeitsversicherung einstimmig zu den wichtigsten Versicherungen überhaupt. Die Vielzahl der Berufstätigen besitzt heutzutage diese existenzielle Absicherung.

Ablehnung – Kürzung – Verzögerung

Doch im Ernstfall – also bei Eintritt einer Berufsunfähigkeit – zahlt die Versicherung nicht sofort und automatisch. Die Berufsunfähigkeitsrente zu beantragen ist ein komplizierter und langwieriger Prozess. Oftmals zieht er sich über mehr als ein halbes Jahr. Ein Prozess, den Sie bei angeschlagener Gesundheit noch zusätzlich erledigen müssen. So kommt es leicht zu Fehlern bei der Antragstellung. Auch deshalb ist die Ablehnungsquote bei BU-Leistungsfällen höher als ein Viertel aller Anträge.

Wir helfen Ihnen und begleiten Sie von der ärztlichen Diagnose bis zur erfolgreichen Auszahlung Ihrer BU-Rente.

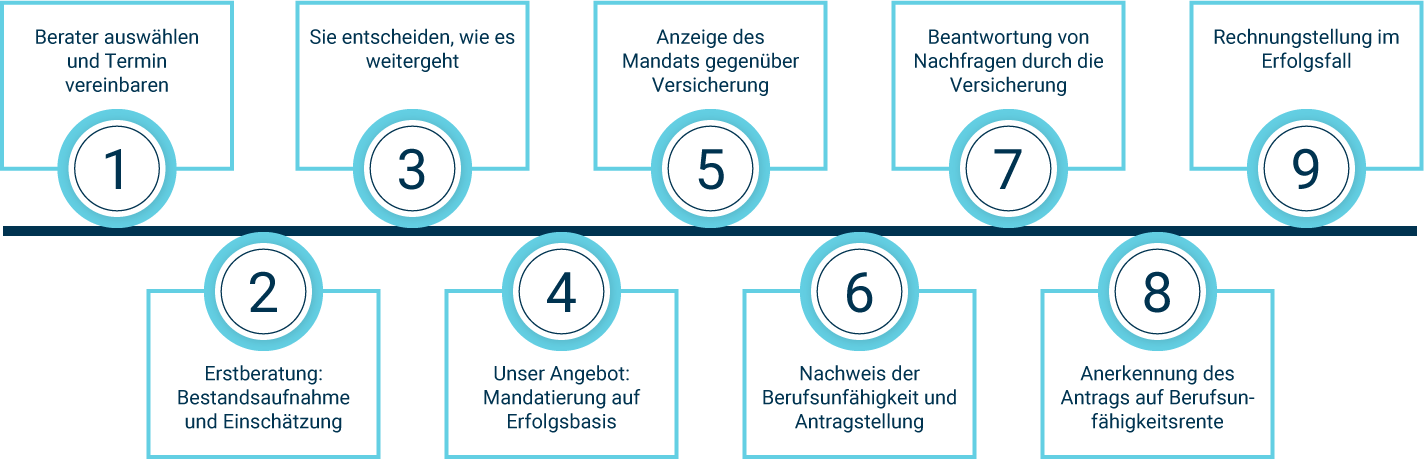

Prozess der Antragstellung BU-Rente

Der formelle Ablauf im Rahmen der Antragstellung ist immer gleich. Am Anfang steht die medizinische Diagnose der Berufsunfähigkeit durch den behandelnden Arzt. Sobald die BU abzusehen ist, folgt die Meldung des Versicherungsfalls an Ihre Versicherungsgesellschaft. Diese Meldung kann per Brief, Mail oder telefonisch erfolgen. Es geht lediglich darum, dem Versicherer mitzuteilen, dass der BU-Antragsprozess begonnen wird.

Nach der Mitteilung an die Gesellschaft erhalten Sie einen umfangreichen Fragebogen mit einer Auflistung an Dokumenten, Gutachten und Bescheinigungen, die Sie mit dem Antrag auf Berufsunfähigkeitsrente einreichen müssen. Sie Zusammenstellung dieser Unterlagen nimmt viel Zeit in Anspruch. Erst wenn alles korrekt ausgefüllt und komplett zusammengetragen ist, wir der Leistungsantrag auf BU-Rente gestellt.

Die Prüfung der Unterlagen durch die Versicherungsgesellschaft dauert ebenso lange. Gutachten werden angezweifelt, neue Atteste müssen vorgelegt werden, Rückfragen sind zu beantworten, etc. – es beginnt das Hin und Her zwischen Versicherer und Ihnen. Viele Anträge scheitern an diesem Punkt durch den umfänglichen Prüfungsvorgang der Versicherer. Erst wenn keine Rückfragen mehr existieren, trifft die Gesellschaft eine Entscheidung. Im optimalen Fall, die Anerkennung der BU-Leistung, im schlimmsten Fall eine Leistungsverweigerung.

Berufsunfähigkeitsrente richtig beantragen

- Individuelle Prüfung & schnelle Ersteinschätzung

- Fehler vermeiden & Antrag korrekt stellen

- Kein Kostenrisiko: unser Honorar wird nur bei Erfolg fällig

Hilfe und Beratung durch einen Spezialisten

Es geht um viel Geld und Ihre Zukunft. Die Berufsunfähigkeitsrente beantragen ist nicht zu vergleichen mit einem Leistungsantrag für ein Zahnimplantat oder ein zerstörtes Handy. Neben einem meist 30-seitigen Fragenbogen verlangt die Versicherungsgesellschaft umfangreiche Atteste, Unterlagen und Beschreibungen Ihrer Krankheit sowie der Auswirkung der Krankheit auf Ihren Arbeitsalltag.

Versuchen Sie sich hierbei alleine und ohne professionelle Hilfe, können einfache Fehler zu Kürzung, Verzögerung oder sogar Ablehnung des Leistungsantrags führen. Binden Sie daher rechtzeitig – am besten noch vor der ersten Mitteilung an die Versicherungsgesellschaft – einen Spezialisten ein. Seien Sie gewiss, die Versicherungsgesellschaften arbeiten ebenfalls mit Spezialisten, Gutachtern und Fachanwälten zusammen, um die Höhe der Leistungsansprüche zu reduzieren oder zu vermeiden.

Kompetenz und Erfahrung: Grundlage für die erfolgreiche Beantragung der BU-Rente

Wir sind spezialisierter Rechtsdienstleister für BU-Leistungsfälle und prüfen Ihren Vertrag mit der Versicherung genau. Unser Team besteht aus Experten verschiedener Fachbereiche. Hand in Hand arbeiten wir zusammen, wenn wir Ihre Berufsunfähigkeit beantragen.

Der entscheidende Vorteil für unsere Mandanten besteht darin, dass wir Waffengleichheit mit der Versicherungsgesellschaft herstellen. Wir haben das Know-How und die Erfahrung, um mit allen Versicherern auf Augenhöhe zu sprechen.

Christian Müller, Experte für Berufsunfähigkeit

Weit über 300 erfolgreich abgeschlossene Fälle haben wir bisher für unsere Mandanten erwirkt. Korrekt und aussagekräftig die Berufsunfähigkeitsrente beantragen – das ist Grundlage, um ihre Ansprüche gegenüber der Versicherung durchzusetzten. Genügt dies nicht und die Versicherungsgesellschaft lehnt zunächst ab, begleiten wir Sie im Widerspruchsverfahren und setzen gemeinsam Ihre Ansprüche durch.

Ihre Vorteile bei RWM – Ihr Partner für Berufsunfähigkeit

97 % Erfolgsquote

Über 97 Prozent aller durch uns eingereichten BU-Leistungsanträge wurden positiv beschieden – weit mehr als deutschlandweiter Durchschnitt.

Kein Kostenrisiko

Bei einer Mandatierung nach Erfolgshonorar berechnen wir, wenn sie die BU-Rente erhalten und sie die Auszahlung erhalten haben.

Kompetenz

Wir sind auf BU-Leistungsfälle spezialisiert und besitzen Kompetenz in allen Fachbereichen, die für einen BU-Antrag notwendig sind.

Wer berufsunfähig ist, benötigt Geld und kann sich vielleicht keinen teuren Anwalt oder Berater leisten. Aus diesem Grund bieten wir Mandatierung auch auf Erfolgsbasis an. Sie müssen nicht in Vorleistung gehen und haben kein Kostenrisiko. Erst wenn die Berufsunfähigkeitsrente bezahlt wird, stellen wir unseren Service in Rechnung. Führt bei Mandat auf Erfolgshonorar unsere Hilfe nicht zur Auszahlung der BU-Rente, bleibt unsere Dienstleistung für Sie kostenfrei.

Das gemeinsame Ziel ist jedoch klar: Die Bewilligung Ihrer Berufsunfähigkeitsrente. Das erreichen wir in mehr als 97 Prozent unserer Fälle. In durchschnittlich 100 Tagen liegt unseren Mandanten der positive BU-Bescheid vor – das ist deutlich schneller als gewöhnlich.

Berufsunfähigkeitsrente richtig beantragen

- Individuelle Prüfung & schnelle Ersteinschätzung

- Fehler vermeiden & Antrag korrekt stellen

- Kein Kostenrisiko: unser Honorar wird nur bei Erfolg fällig

Berufsunfähigkeitsrente abgelehnt: Wieso BU-Anträge häufig scheitern

50.000 Anträge auf Berufsunfähigkeitsrente werden deutschlandweit jährlich gestellt. Für die Versicherungsgesellschaften ist eine BU ein enormer Kostenfaktor. Die Höhe der monatlichen Rente über eine Laufzeit von mehreren Jahren oder Jahrzehnten ergibt pro BU Leistungsfall eine riesige Summe. Bei 1.500 Euro Rente und 30 Jahren Laufzeit sind es beispielsweise 540.000 Euro.

Bei diesen Beträgen ist es verständlich, dass die Versicherer ihre Leistungspflicht genau prüfen, schon alleine weil sie sich selbst nicht gegenüber ihren Rückversicherern erklären müssen. Umso wichtiger sind lückenlose ‘Beweise’, wenn Sie die Berufsunfähigkeit beantragen.

Ablehnungsgründe der BU-Versicherer

Warum der Antrag auf BU-Leistung abgelehnt wird, kann unterschiedliche Gründe haben. Die drei häufigsten Gründe sind:

- Berufsunfähigkeit nicht ausreichend festgestellt oder korrekt bewiesen: kein Leistungsfall

- Verletzung der vorvertraglichen Anzeigepflichten: keine Leistungspflicht

- Berufsunfähigkeit nicht korrekt beantragt: fehlerhafter, lückenhafter Antrag

Bei allen drei Ablehnungsgründen ist eine einzige unbedachte oder voreilige Auskunft gegenüber der Versicherungsgesellschaft manchmal das entscheidende Kriterium. Eine unvorsichtige Antwort im 30 Seiten Fragenkatalog, eine unglückliche Formulierung bei Ihrer Tätigkeitsbeschreibung oder das Überlesen einer wichtigen Klausel im Versicherungsvertrag ist schnell passiert.

Der Ablehnungsgrund “BU nicht festgestellt” muss nicht bedeuten, dass Sie nicht berufsunfähig im medizinischen Sinne sind, sondern dass die Berufsunfähigkeit nicht korrekt versicherungsvertraglich bewiesen wurde. Die Verletzung der vorvertraglichen Anzeigepflicht ist ebenso ein wichtiger Prüfpunkt der Versicherungsgesellschaft – selbst wenn die Anzeigepflichtverletzung in keinem Zusammenhang mit Ihrer Erkrankung steht, die zur BU führte. Hierbei sind insbesondere Verjährungsfristen und Zeiträume genau zu beachten.

Eine Vielzahl an Ablehnungen (oder Einstellungen) passiert aufgrund fehlerhafter oder unvollständiger Antragstellung. Gutachten werden angezweifelt, zusätzliche Dokumente angefordert, Gegengutachten erstellt und so weiter.

Vergleichsangebot als Einmalzahlung

Das Entscheidende vorab: Wenn die Versicherungsgesellschaft sicher ist, dass Ihr BU-Leistungsantrag unbegründet ist, dann wird sie Ihnen kein Vergleichsangebot unterbreiten, sondern den Antrag ablehnen. Eine Einmalzahlung ist vielmehr eine zusätzliche Möglichkeit der Versicherung, die eigenen Kosten und Ihre berechtigten Ansprüche zu reduzieren.

Ein Beispiel: Anstelle einer monatlichen Berufsunfähigkeitsrente von 1.500 Euro für die nächsten 30 Jahre bietet Ihnen die Versicherung 250.000 Euro sofort. Das hört sich viel an, ist jedoch weniger als 50 Prozent der Ihnen zustehenden BU-Rente. Bei 30 Jahren Laufzeit beträgt diese nämlich 540.000 Euro.

Berufsunfähigkeitsrente: Voraussetzungen für die Zahlung

Damit Sie eine Berufsunfähigkeitsrente beantragen können, müssen verschiedene Voraussetzungen erfüllt sein. Im Vordergrund steht hierbei die medizinische Beurteilung Ihres Gesundheitszustandes beziehungsweise Ihrer Krankheit. Der Status ‘berufsunfähig’ ist im Versicherungsvertragsgesetz in Paragraf 172 Absatz 2 definiert.

Jetzt bedarf es bei einem Gesetzestext natürlich einer Interpretation, wie er in der Praxis angewendet wird. Bei der Beantragung der Berufsunfähigkeitsrente sind dabei drei Aspekte wichtig.

- zuletzt ausgeübter Beruf

- zu mehr als 50 Prozent

- für länger als 6 Monate

Anders als bei der Erwerbsminderungsrente ist nicht die Erwerbsfähigkeit im allgemeinen relevant, sondern ganz konkret Ihre letzte Tätigkeit. Diese können Sie krankheitsbedingt nicht mehr als 50 Prozent ausüben und dieser Zustand wird für mindestens sechs Monate in die Zukunft attestiert.

Zusätzliche Voraussetzungen für die BU-Rente

Neben den medizinischen Kriterien gibt es für die Berufsunfähigkeitsrente weitere Voraussetzungen aus dem Versicherungsvertrag. Diese müssen ebenfalls erfüllt sein, damit die Versicherungsgesellschaft keine Ablehnungsgründe vorbringen kann. Dazu zählen:

- Aktive Berufsunfähigkeitsversicherung ohne Beitragsrückstände

- Keine vorvertragliche Anzeigepflichtverletzung

- Korrekt und vollständig ausgefüllter BU-Antrag

- Keine relevanten Ausschlüsse oder Verweise in den Versicherungsbedingungen

- Nachweis Zusammenhang Krankheitsbild – Berufsbild / Tätigkeit

Die Grundlage für eine spätere BU-Rente beginnt bereits bei der Auswahl der passenden Berufsunfähigkeitsversicherung. Finden sich in den Versicherungsbedingungen Ausschlüsse und Verweise, können diese den Leistungsanspruch im Ernstfall verhindern. Beispielsweise schließen Versicherer Vorerkrankungen als Leistungsfall schlichtweg aus. Einen solchen Ausschluss sollten Sie keinesfalls akzeptieren und diese Versicherung nicht abschließen.

Berufsunfähigkeitsrente richtig beantragen

- Individuelle Prüfung & schnelle Ersteinschätzung

- Fehler vermeiden & Antrag korrekt stellen

- Kein Kostenrisiko: unser Honorar wird nur bei Erfolg fällig

Berufsunfähigkeit richtig beantragen: Ratschläge für Ihren Antrag

Wenn Sie sich dazu entscheiden, Ihre Berufsunfähigkeit selbst zu beantragen, sollten Sie diese Ratschläge beherzigen und diese Fehler vermeiden.

- Stellen Sie sicher, dass Sie die Versicherungsprämien der BU-Versicherung komplett bezahlt haben und nicht im Zahlungsrückstand sind.

- Lesen Sie die Versicherungsbedingungen Ihres Vertrages genau durch und achten Sie dabei auf Klauseln und Ausschlüsse.

- Beantworten Sie im Fragebogen nur konkrete Fragen und nur für den Zeitraum, der abgefragt wird/werden darf. Ist nach den letzten 5 Jahren gefragt, antworten Sie nicht, was vor 6 Jahren war.

- Geben Sie der Versicherung nur die Unterlagen, die konkret gefordert werden (dürfen). Legen Sie nicht Ihre komplette Patientenakte der letzten 30 Jahre vor.

- Erteilen Sie der Versicherungsgesellschaft keine generelle Vollmacht, mit der die Gesellschaft selbst Unterlagen von Ärzten einholen darf. Bleiben Sie Herr der Dokumente.

- Schildern Sie präzise, welche Tätigkeiten Sie vor der Krankheit ausgeführt haben und welche Sie krankheitsbedingt nicht mehr durchführen können. Ein Stundenplan-Modell ist hierbei ratsam.

- Achten Sie auf die korrekte (Rück-) Datierung des Beginns der Berufsunfähigkeit. Ab diesem Zeitpunkt beginnt die Leistungspflicht und somit Ihr Rentenanspruch.

- Lassen Sie sich nicht durch Rückfragen, Anzweiflungen oder zusätzliche Gutachten von Ihrem Antrag auf Berufsunfähigkeit abbringen.

Das sagen unsere Mandanten

Berufsunfähigkeitsrente: Die wichtigsten Fragen und Antworten

Wie lange wird die BU-Rente bezahlt?

Die Berufsunfähigkeitsrente endet entweder zum Ablauf der Vertragslaufzeit oder wenn die Gründe für den Leistungsanspruch entfallen.

Generell sollte die Laufzeit bis zum Renteneintritt (derzeit 67. Lebensjahr) gewählt sein. Diese Entscheidung treffen Sie bereits bei Abschluss der Berufsunfähigkeitsversicherung. Lassen Sie sich nicht auf eine Laufzeit bis lediglich zum 60. Lebensjahr ein. Ansonsten sind Sie im Ernstfall zwischen 60 und 67 ohne Einkommen.

Die BU-Rente endet ebenso, wenn Sie wieder genesen und Ihren ursprünglichen Beruf wieder zu mehr als 50 Prozent ausüben können.

Was ist ein Versicherungsberater?

Ein Versicherungsberater gehört zu den rechtsberatenden Berufen – ebenso wie ein Anwalt. Er darf ihre Interessen gegenüber dem Versicherer vertreten und steht in keinem Abhängigkeitsverhältnis mit einer Versicherungsgesellschaft.

Im Leistungsfall reicht er den Antrag ein, kommuniziert mit Ärzten, beschreibt das Berufsbild und vieles mehr. Kurzum: er sorgt dafür, das die Berufsunfähigkeit richtig beantragt wird.

Muss ich den Gutachter der Versicherungsgesellschaft akzeptieren?

Ja. Das ergibt sich meist aus Ihrem Versicherungsvertrag. Dem Versicherer sind die Rechte einzugestehen, dass er sich ein objektives Bild von der Gesamtlage verschaffen kann und auf Basis dieser dann eine Entscheidung über die Gewährung der Berufsunfähigkeitsrente trifft. Allerdings muss der Versicherer auch die Kosten des Gutachters zahlen.

Es kann einige wenige Fälle geben, bei denen offensichtlich ist, dass der Gutachter parteiisch ist. In solchen Fällen können Sie einen Gutachter auch ablehnen.

Was passiert, wenn die Versicherung den Antrag auf BU ablehnt?

Die Ablehnung des Antrags auf BU-Rente ist eine Entscheidung des Versicherers, die er begründen muss.

Sie können (auf eigene Kosten) ein Gegengutachten beauftragen, um die Gründe des Versicherers zu widerlegen. In selteneren Fällen enthält das Gutachten auch formelle und inhaltliche Mängel. Diese können Sie erwidern, in dem Sie diese Mängel vortragen und den Gegenbeweis erbringen. Der Versicherer wird daraufhin erneut eine Entscheidung treffen.

Fällt die Entscheidung zu Ihren Gunsten aus, muss der Anbieter zusätzlich Ihre Kosten für den Gutachter sowie Ihre Rechtsverfolgungskosten im Rahmen der gesetzlichen Vergütung erstatten.

Sie können Ihre Ansprüche ebenso gerichtlich geltend machen. Hierzu steht Ihnen der Klageweg mit einem Rechtsanwalt offen. In diesem Fall ist eine private Rechtsschutzversicherung sinnvoll.

Sollte sich Ihre gesundheitliche Situation verändern/verschlechtern, können Sie nach einer Ablehnung erneut einen Antrag auf Rente stellen. Diese Möglichkeit besteht, so lange der Versicherungsvertrag aktiv ist.

Muss ich meine Versicherungsbeiträge auch im BU Fall weiter bezahlen?

Das finden Sie in Ihrem Versicherungsvertrag. Bei den meisten privaten Berufsunfähigkeitsversicherungen sind keine weiteren Zahlungen erforderlich, sobald der Leistungsfall eingetreten ist. Lediglich bei älteren Verträgen finden sich vereinzelt Klauseln, die Sie zur Weiterzahlung der Versicherungsprämie verpflichten.

Was ist eine abstrakte Verweisbarkeit?

Die abstrakte Verweisbarkeit ist ein Fachbegriff aus dem Versicherungsrecht. Er bedeutet, dass wenn jemand in seinem erlernten oder ausgeübten Beruf berufsunfähig ist, kann der Versicherer verlangen, eine andere Tätigkeit auszuüben.

Sie sind zum Beispiel Handwerker und Ihre Knie erlauben gesundheitlich die weitere Ausübung dieses Berufs nicht mehr. Der Versicherer könnte verlangen, dass Sie umschulen beispielsweise zum Buchhalter oder in einem Büro tätig sind.

Daher sollte in Ihrer Berufsunfähigkeitsversicherung auf jeden Fall ein Verzicht auf diese Verweisbarkeit enthalten. Sprechen Sie uns an, wir prüfen und vergleichen gerne Ihr Vertragswerk. So stellen Sie die Zahlung der Rente sicher.

Was sind Obliegenheiten des Versicherungsnehmers?

Eine Obliegenheit ist eine Rechtsvorschrift. Also Vorgaben wie man sich zu verhalten hat bei Vertragsabschluss bzw. bei der Beantragung von Leistungen.

Die wichtigste Obliegenheit heißt melden. Das bedeutet dass Sie bei einem Neuabschluss einer Berufsunfähigkeitsversicherung alle Angaben machen müssen, die relevant sind damit der Versicherer einschätzen kann wie hoch das Risiko ist, dass er versichert.

Die zweite wichtige Obliegenheit ist: Vollständig die Wahrheit sagen. Anders formuliert: Bei Antragstellung nichts verschweigen. Ein Beispiel dazu: Wenn Sie Raucher sind, so ist das auch bei der Antragsstellung für einen BU Antrag gegenüber dem Anbieter anzugeben. Sollten Sie dieses unterlassen und im Leistungsfall erfährt die Versicherungsgesellschaft davon, dann bekommen sie im schlimmsten Fall keine Leistung sondern die Kündigung des Vertrags.

Was ist die vorvertragliche Anzeigepflicht?

Wenn Sie erstmalig einen Antrag für eine Berufsunfähigkeitsversicherung stellen, sind Gesundheitsfragen zu beantworten. Da Sie einen Vertrag beantragen, befinden wir uns bei der Antragstellung in der vorvertraglichen Zeit. Das zweite Wort Anzeigepflicht ist eine Obliegenheit. Eine Obliegenheit ist eine Verhaltensvorschrift. In diesem Fall besteht die Verhaltensvorschrift darin, die Gesundheitsfragen vollständig und wahrheitsgemäß zu beantworten. Auf Basis dieser Informationen des Antrags entscheidet der Versicherer ob er Ihnen einen Versicherungsschutz gewährt und auch zu welchen Konditionen.

Verstoßen Sie gegen diese Obliegenheiten, handelt es sich um einen Verstoß gegen vorvertragliche Anzeigepflichten.

Kann ich weiter arbeiten, wenn ich eine BU Rente beziehe?

Grundsätzlich gilt: Die Lebensstellung ergibt sich aus dem beruflichen Einkommen und der sozialen Wertschätzung des Berufes wobei die andere Tätigkeit nicht der bisherigen Lebensstellung entspricht, wenn sowohl das Einkommen, als auch die Wertschätzung der anderen Tätigkeit spürbar unter das Niveau des bislang ausgeübten Berufs absinkt.

Alte Tätigkeit wieder aufnehmen

Einen Leistungsanspruch aus der Berufsunfähigkeitsvorsorge haben Sie nach aktuellen Bedingungen, wenn Sie zu mindestens 50 Prozent in Ihrem zuletzt ausgeübten Beruf berufsunfähig sind und solange der Grad der Berufsunfähigkeit nicht unter 50 Prozent sinkt oder die Versicherungsdauer endet.

Entscheidend allein hierbei ist, ob Sie die alte Tätigkeit zu mehr als 50 Prozent ausüben KÖNNEN.

Neue berufliche Tätigkeit

In den Versicherungsbedingungen wird dies so oder so ähnlich formuliert:

Berufsunfähigkeit liegt nicht vor, wenn der Versicherte in zumutbarer Weise eine andere Tätigkeit konkret ausübt, die aufgrund seiner Ausbildung und Erfahrung ausgeübt werden kann und seiner bisherigen Lebensstellung hinsichtlich Vergütung und sozialer Wertschätzung vor Eintritt der gesundheitlichen Beeinträchtigung entspricht.

Dabei ist es nicht zumutbar, dass die Tätigkeit zu Lasten der Gesundheit geht oder dass das jährliche Bruttoeinkommen 20 Prozent oder mehr unter dem Bruttoeinkommen im zuletzt ausgeübten Beruf vor Eintritt der gesundheitlichen Beeinträchtigung liegt. In begründeten Einzelfällen kann auch eine Einkommenseinbuße unter 20 Prozent unzumutbar sein.

Wenn die neue Tätigkeit z. B. einkommensmäßig gleich oder sogar lukrativer ist als ihr früherer Job, kann Ihre Rente gefährdet sein.

Aber es gibt auch Fälle, in denen die Wertschätzung oder der soziale Status als so viel geringer eingestuft wurde, dass die Rente trotzdem weitergezahlt wurde.

Hierzu muss festgestellt werden, wie die alte Tätigkeit konkret ausgestaltet war. Dabei spielt der zeitliche Umfang eine Rolle, ob die zuletzt ausgeübte Tätigkeit im Sitzen oder stehen ausgeübt wurde.

Bereitet dies dem Versicherten erhebliche Schmerzen und Probleme, kann dies entscheidend sein.

Falls der frühere Beruf und der neue Beruf jedoch vergleichbar sind (qualitativ und wirtschaftlich), liegt der Verdacht nahe, dass keine wirkliche Berufsunfähigkeit mehr besteht. Denn die Lebensstellung wäre dann gleich. In diesem Fall müssten Sie Ihrer Versicherung beweisen, dass eine Weiterführung Ihrer früheren Arbeit nur durch die Hilfe Dritter möglich wäre oder zu Lasten Ihrer Gesundheit gehen würde.

Kann ich den Antrag auf Berufsunfähigkeit auch alleine stellen?

Ja, das ist möglich. Jedoch sollten Sie, wenn Sie diesen Weg gehen, genau über das Prozedere Bescheid wissen und sich fachlich einarbeiten. Es ist beispielsweise ein sehr großer Unterschied, ob Sie der Gesellschaft erlauben, die medizinischen Unterlagen zu beschaffen, oder ob Sie das selbst übernehmen und nur selektiv die Fragen des Versicherers beantworten.

Auch bei der Beschreibung des Berufsbilds gibt es Herausforderungen. Die Berufsunfähigkeit beantragen, gehört zu den komplexesten Vorgängen in der Versicherungswelt. Beachten Sie dabei unbedingt unsere Hinweise und Tipps.

RWM - Ihr Partner für Berufsunfähigkeit

Erfahren

Über 300 Mandanten haben wir erfolgreich zu Ihrer Berufsunfähigkeitsrente verholfen.

Fair

Wir können auf Erfolgsbasis arbeiten – erst wenn der Versicherer leistet, berechnen wir unserer Honorar.

Kompetent

Mehr als 97 Prozent der von uns begleiteten Leistungsanträge werden bewilligt.

Spezialisiert

Als Versicherungsberater sind wir auf BU-Leistungsfälle spezialisiert – daran arbeiten wir jeden Tag.